La libertad financiera y el control que ofrecen las finanzas descentralizadas a los usuarios ha llevado a un rápido crecimiento del sector DeFi.

Los grupos de liquidez y los creadores de mercado automatizados (AMM) son una de las principales razones por las que DeFi tiene tanta utilidad.

Es fácil entender por qué las finanzas descentralizadas (DeFi) están experimentando un gran auge. Las ventajas que aporta DeFi están en sintonía con los deseos de muchas personas. Mucha gente quiere tener la libertad de hacer lo que quiera con sus finanzas. El fácil acceso a los servicios financieros sin los bancos centrales o del gobierno es una necesidad que resuena con la mayoría de la gente. Estos problemas, junto con muchos más, se han resuelto a través de DeFi, el cual se ha convertido en una tendencia de rápido crecimiento debido a la sensación de libertad financiera y control que ofrece.

Este nuevo sistema financiero funciona bajo el perfil de la descentralización y no puede ejecutarse en la estructura de sistemas tradicionales centralizados. Por lo tanto, para romper con la centralización, significó que se necesitarían nuevos marcos que lo impulsen. Hay una serie de estructuras que alimentan a DeFi en segundo plano para proporcionar los servicios que todos disfrutamos. Una de esas estructuras es lo que se conoce como fondos o piscinas de liquidez (liquidity pool). Expliquemos en términos simples de qué se tratan.

¿Qué es la liquidez?

Es necesario saber qué es la liquidez, antes de proceder a hablar de pools. En términos muy simples, la liquidez se refiere a la cantidad de dinero disponible para liquidación. Describe lo fácil que es convertir un activo de un formato a otro. Antes del advenimiento de las criptomonedas, significaba lo fácil que es vender un activo a cambio de efectivo. Ahora, en términos de criptografía, se refiere a lo fácil que es intercambiar un activo criptográfico en particular por otro.

Para que sea fácil convertir de un token criptográfico a otro, debe haber una cantidad suficiente de tokens en cuestión. Esto garantizará que se satisfagan las solicitudes de los usuarios independientemente del volumen demandado. Además, asegura que habrá una mínima diferencia en el precio porque la demanda siempre está equilibrada por la oferta.

Otro requisito clave es el tiempo. Los sistemas que tienen poca liquidez no tienen el volumen suficiente para satisfacer las necesidades de los usuarios. Significa que podría haber retrasos en la liquidación si el volumen demandado es superior a la liquidez disponible.

De lo anterior, podemos ver que un intercambio debe tener buena / alta liquidez. Si no es así, sus usuarios tendrán una experiencia comercial muy pobre.

Los intercambios descentralizados (DEX) deben tener una alta liquidez. Uno de los objetivos de las finanzas descentralizadas es brindar a los usuarios una mejor experiencia que la de los intercambios centralizados, que tienen toneladas de liquidez.

¿Qué es un fondo de liquidez?

Simplemente es un par de activos criptográficos. Este par está bloqueado por un contrato inteligente. Forma una reserva agregada de activos agrupados por los inversores. Los fondos de liquidez son la columna vertebral de DeFi; sin ellos, DeFi no podría ofrecer servicios financieros a las personas.

¿Por qué son importantes los fondos comunes de liquidez en las finanzas descentralizadas?

Los LP son una estructura de soporte muy crítica para DeFi. Una de las razones por las que son tan importantes es porque ayudan a garantizar que siempre haya suficiente liquidez en el sistema para igualar las órdenes en todo momento. Los comerciantes no tienen que buscar a quién comprar ni a quién vender.

Características de los fondos comunes de liquidez.

Prácticamente sin estrés.

Con LP, un comerciante no necesita tener los ojos fijos en los libros de pedidos viendo gráficos ni rastreando precios. Simplemente va a la plataforma LP y realiza transacciones sin estrés indebido.

Están realmente descentralizados.

Los intercambios centralizados con sus libros de pedidos fueron un comienzo útil en los primeros días de la criptografía. El problema con ellos es su funcionamiento centralizado. Por lo general, debe proporcionar información personal a través de KYC. A veces, es posible que no pueda realizar transacciones debido a su país de origen o porque sus fondos no alcanzan el mínimo especificado por el CEX para una operación. Estas barreras a la libertad financiera no existen con las plataformas que se ejecutan en fondos de liquidez.

Tarifas de transacción más bajas

En términos generales, las plataformas LP tienen costos de gas más bajos en comparación con sus contrapartes centralizadas. Esto se debe principalmente a las eficiencias en el diseño de contratos inteligentes utilizados en plataformas LP.

¿Cómo funciona un fondo común de liquidez?

La liquidez de un fondo común la proporciona cualquier persona que desee contribuir al fondo común. En su forma más simple, un LP está denominado en un par de criptomonedas, como BNB-USDT.

Para proporcionar liquidez, se requiere que un inversionista deposite en el grupo los dos activos criptográficos. La cantidad de los dos activos debe ser igual al valor en el momento de ser depositado. Por ejemplo, supongamos que vamos a proporcionar liquidez BNB-USDT a un grupo. Si la cantidad que se quiere comprometer con el grupo es de $ 500, se deposita $ 250 en BNB y $ 250 en USDT.

Los LP utilizan un algoritmo automatizado de creación de mercado (AMM) que funciona entre bastidores para mantener el equilibrio precio-volumen del par de activos. Esto se implementa para minimizar las desviaciones de precios durante las operaciones. Este algoritmo introduce un costo de oportunidad de proporcionar liquidez, denominado pérdida impermanente (IL).

Los proveedores de liquidez obtienen recompensas al obtener un porcentaje de las tarifas de transacción. Algunas plataformas también recompensan a los proveedores de liquidez con tokens nativos de la plataforma o tokens de otros proyectos. El último caso se conoce como minería de liquidez. Proporcionar liquidez a una plataforma y recibir cualquier forma de recompensa se conoce como agricultura de rendimiento.

Con un grupo de liquidez en su lugar, un comerciante esencialmente comercia con el grupo en lugar de directamente con otro comerciante como en los sistemas de cartera de pedidos. Ejemplos populares de plataformas DeFi que tienen fondos de liquidez son Uniswap, Pancakeswap, Sushiswap, etc.

Usando un algoritmo de precios determinista, cualquier intercambio de tokens dentro de un grupo de liquidez resultará en un cambio de precio. Este algoritmo también se conoce como creador de mercado automatizado (AMM).

Se utiliza un algoritmo constante de creación de mercado de productos básicos para los grupos de liquidez básicos, como el utilizado por Pancakeswap, que da como resultado que las cantidades del par de tokens permanezcan iguales. Este algoritmo permite que los pools de liquidez mantengan su liquidez, independientemente del tamaño de las operaciones. La razón de esto es que a medida que aumenta la cantidad objetivo, el algoritmo aumenta el precio del token de forma asintótica.

La principal razón por la que la liquidez es tan importante es porque determina en gran medida cómo cambia el precio de un activo. En un mercado de baja liquidez, se abrirá una cantidad relativamente pequeña de órdenes abiertas en ambos lados de la cartera de órdenes. Esto da como resultado un cambio de precio significativo, lo que hace que el activo sea impredecible y poco atractivo. Por esta razón, los fondos de liquidez son una parte importante de la revolución de las finanzas descentralizadas (DeFi).

Riesgos asociados con los fondos de liquidez

Si bien el número de casos de uso potenciales y las ganancias que se pueden obtener parece ilimitado en lo que respecta a los grupos de liquidez, este concepto no está exento de riesgos y posibles fallas. Explorar nuevas ideas con intermediarios proporciona libertad financiera pero también presenta más riesgos. Los grupos de liquidez no son una excepción.

Los fondos de liquidez dependen de contratos inteligentes como la mayoría de los proyectos DeFi. Por lo tanto, son propensos a los riesgos tradicionales de contratos inteligentes, como errores en los códigos de software y exploits maliciosos por parte de piratas informáticos. Aunque la mayoría de los proyectos de DeFi ahora involucran a especialistas para que auditen sus códigos de contratos inteligentes, ocasionalmente todavía ocurren vulnerabilidades.

El primer problema con el que lidiar es una pérdida temporal. Al proporcionar liquidez a un protocolo DeFi o DEX, los usuarios estarán sujetos a los precios cambiantes de los activos proporcionados. Además, es casi imposible en un mercado alcista maximizar el beneficio potencial de uno si los fondos están atrapados en un fondo de liquidez. Se trata de una pérdida en la que se incurre cuando el precio de los activos que un inversor deposita en el fondo común cambia respecto al precio que tenían en el momento del depósito. Una forma de tratar de evitar esta pérdida es invirtiendo en grupos de liquidez de monedas estables. Los precios de las monedas estables permanecerán relativamente estables en todo momento.

Un segundo problema gira en torno a la tecnología en sí. Si bien es una cadena de bloques e inmutable, aún requiere que los humanos escriban contratos inteligentes. El código es ley en esta industria, sin embargo, el código puede contener problemas, fallas, puertas traseras y otras deficiencias. Los contratos inteligentes siempre supondrán un riesgo, incluso si se auditan con regularidad.

Otro riesgo potencial que se está volviendo más común, es lo que se llama Sifón de Liquidez o “tirar de alfombras” como se lo conoce en la comunidad DeFi. Ocurre cuando personas malintencionadas presentan un proyecto como legítimo mientras que tienen intenciones fraudulentas. Después de un tiempo de ganarse la confianza de los inversores, rápidamente retiran la liquidez del pool y desaparecen. Esta es una advertencia como inversionista para que no solo ponga su dinero en cualquier proyecto aleatorio que vea. Asegúrese de llevar a cabo la debida diligencia e investigación en el equipo del proyecto.

Pérdidas impermanentes

Antes de comenzar a proporcionar liquidez, es importante comprender exactamente cómo funcionan las pérdidas impermanentes.

Supongamos que un inversor ha depositado $ 100 de Cake y $ 100 de tokens BNB en un grupo de liquidez 50/50 en Pancakeswap. Esto significa que el inversor tiene una relación simbólica de 7.07 Cake ($ 100) y 0.31 BNB ($ 100). Después del depósito, la relación entre los tokens y los precios de los tokens cambia, lo que es causado por la volatilidad del mercado y el comercio. Esto da como resultado que, en un momento dado, hay más Cake que BNB en el fondo de liquidez o al revés.

Si el inversor elige retirar sus tokens del fondo de liquidez después de un cambio en las proporciones de los tokens, puede recibir más Cake que BNB: por ejemplo, 7,50 Cake y 0,28 BNB. Si el precio de BNB ha subido durante este período, esto dará lugar a que la pérdida temporal del inversor se vuelva permanente.

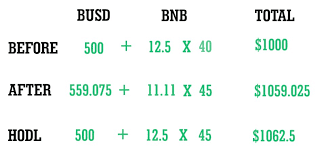

Para aclarar cómo funcionan las pérdidas impermanentes, usemos un ejemplo en el que comparamos las ganancias de la provisión de liquidez de Cake y BNB versus HOLD de los activos. Supongamos que el inversor ha depositado $ 200 en Cake y BNB en un grupo de liquidez en Pancakeswap. Supongamos que el precio de BNB ha aumentado de $ 317 (en la compra) a $ 600 (después de proporcionar liquidez y cambiar la relación Cake a BNB), el resultado sería el siguiente:

El fondo de liquidez después de que la proporción de Cake a BNB haya cambiado: (7,50 Cake $ 14,67 = $ 110) + (0,28 $ 600 = $ 168) = $ 278

Si el inversionista hubiera hecho HOLD en lugar de depositar sus activos en el fondo de liquidez: (6.80 Cake 14.67 = $ 100) + (0.31 $ 600 = $ 186) = $ 286

Según el cálculo, el inversor habría obtenido una ganancia extra de $ 8 haciendo HOLD.

En estos casos, el inversor tiene dos opciones, si hubiera optado por proporcionar liquidez:

- Esperar hasta que el precio de BNB vuelva a $ 300: después de todo, la pérdida temporal ya no se aplica.

- Esperar a que las tarifas de negociación del fondo de liquidez compensen la pérdida no permanente.

Debido a que las tarifas de negociación ayudan a reducir el impacto de la pérdida no permanente, es importante analizar detenidamente el APY del fondo de liquidez. Cuanto mayor sea el APY, es menos probable que salga del fondo de liquidez con una pérdida permanente.

Conclusiones

Hay mucho que me gusta de los intercambios descentralizados, DeFi y los grupos de liquidez. Estos conceptos se entrelazan con regularidad, sin embargo, es crucial comprender lo que significan y cómo afectan estas ideas. Un grupo de liquidez puede introducir muchos casos de uso, que van desde préstamos hasta emisión de tokens y seguros. Sin embargo, el concepto es tan fuerte como el código escrito por sus desarrolladores, que siempre seguirá siendo un motivo de preocupación.

Dicho esto, la introducción del concepto de fondo de liquidez ha dado lugar a numerosas opciones de cambio nuevas y productos financieros descentralizados. Es plausible suponer que esta industria verá mucho más crecimiento y diversidad en el futuro gracias a los fondos de liquidez.

Los fondos comunes de liquidez juegan un papel importante en DeFi. Permiten a los inversores intercambiar tokens mientras brindan a los proveedores de liquidez la oportunidad de generar ganancias por tarifas de transacción. Los inversores no tienen que cumplir determinados requisitos para proporcionar liquidez en un grupo. Gracias a plataformas fáciles de usar como Pancakeswap, los inversores novatos pueden comenzar fácilmente a proporcionar liquidez o intercambiar tokens de los distintos grupos de liquidez.

El rápido crecimiento de las finanzas descentralizadas se debe en gran parte a los servicios que brinda DeFi. Muchos de estos servicios son posibles debido al papel que juegan los fondos de liquidez en DeFi. Aunque existen riesgos asociados con los fondos de liquidez, existen medidas que podrían tomarse para ayudar a reducirlos al mínimo.