Las finanzas descentralizadas están haciendo cambiar la economía real.

Con Ethereum 2.0, o la llamada «Capa de consenso» en Beacon Chain, revolucionará la forma en que se validan las transacciones. De momento, podemos optar a optimizar nuestros ETH de forma inteligente.

Las redes PoS no son nuevas. Aunque Tezos y Cosmos se encuentran entre las 100 redes protegidas por PoS en la actualidad, cuando se complete la transición de Ethereum, será la red PoS más grande por un margen significativo.

¿Qué es Lido Finance?

Lido Finance es una aplicación descentralizada (Dapp) que permite a los usuarios obtener rendimientos con sus activos líquidos. Para el staking es necesario bloquear una parte de los activos para ayudar a validar transacciones y respaldar la seguridad de una red blockchain a cambio de recompensas. Con Lido puedes hacer un tipo de Staking de Ethereum sin tener que estar obligado a depositar los 32 ETH. Más fácil, sencillo y con menos cantidad.

Una de las desventajas de hacer staking es que durante un período de tiempo, los activos de los stakers están «bloqueados». Esto significa que los usuarios deben decidir entre querer usar sus activos para ayudar a respaldar una red o usar sus activos para obtener rendimiento a través de otros protocolos DeFi (por ejemplo, proporcionando liquidez o préstamos).

Lido intenta brindar a los usuarios lo mejor de ambos mundos a través de la participación de liquidez. Básicamente, cuando depositas tus activos en Lido, el protocolo usará estos activos en su nombre. Como participantes, se nos distribuyen tokens de participación en una proporción de 1:1 a sus activos usados (por ejemplo, stETH en el caso de ETH).

Estos tokens se pueden usar para obtener rendimiento en otros protocolos DeFi como Curve, Sushi y Yearn.

Es importante ser consciente de los riesgos que implica hacer staking con Lido, pero ante todo, es una buena idea que hagas tu propia investigación sobre el proyecto.

Como es el caso con cualquier protocolo en la cadena de bloques de Ethereum, Lido se enfrenta a posibles vulnerabilidades de contratos inteligentes (por ejemplo, errores y ataques). Para minimizar este riesgo, los contratos inteligentes de Lido se someten a varias auditorías de seguridad y también están cubiertos por un programa de recompensas por errores.

Existe el riesgo de que Ethereum 2.0 (la próxima fase de la cadena de bloques de Ethereum) no se inicie correctamente o no alcance los niveles de adopción esperados.

Riesgo de reducción: brevemente, los activos de los participantes se envían a validadores que se encargan de verificar las transacciones. Si el validador con el que están stakeados tus activos actúa de alguna manera (por ejemplo, se desconecta durante un tiempo prolongado), puedes terminar perdiendo estos fondos. Lido participa en varios validadores acreditados y también brinda cobertura para hasta el 5% de las sanciones de corte.

Lido es una solución de participación de liquidez basada en Ethereum y respaldada por los principales proveedores de participación de blockchain. Permite hacer staking de cualquier cantidad de Ethereum, sin necesidad de ejecutar una infraestructura compleja, y al mismo tiempo brinda la capacidad de implementar esos ETH en aplicaciones DeFi como hemos nombrado anteriormente: Curve, Sushi, Yearn y más.

Al hacer staking con Lido, los usuarios recibimos “stETH” a cambio, el cual representa el valor de tu depósito de participación inicial, más las recompensas de participación diarias, cuyo saldo aumenta diariamente a medida que ingresan las recompensas. Estos saldos de stETH se pueden usar como ETH normal para obtener rendimientos y recompensas de préstamos.

El objetivo de Lido es eliminar una serie de problemas asociados con el staking de Ethereum, a saber, la falta de liquidez, la inmovilidad y la inaccesibilidad. Al usar Lido, puedes mantener el control total de tus ETH, haciendo staking de cualquier cantidad, sin la preocupación de un bloqueo a largo plazo.

Los objetivos principales de Lido son los siguientes:

-

- Permitir que los usuarios ganen recompensas de participación sin la necesidad de bloquear tokens.

- Permitir que los usuarios ganen recompensas con un depósito tan pequeño como deseen. No es necesario delegar 32 ETH.

- Reducir los riesgos de perder fondos delegados debido a fallas de software o recortes.

- Desarrollar stETH como un bloque de construcción para el espacio DeFi (por ejemplo, como garantía de préstamo en ARCx o para agricultura de rendimiento en Curve Finance).

- Proporcionar una alternativa mejorada a la apuesta de intercambio y la apuesta propia para los beneficios de la comunidad Ethereum.

¿Qué es el token LDO?

El token LDO es un token basado en Ethereum que otorga derechos de gobernanza a sus poseedores. Todo ello mediante la implementación de la LidoDAO.

El token LDO gobierna una serie de protocolos de staking, tiene poder de decisión en parámetros clave (por ejemplo, comisiones) y ejecuta mejoras en el protocolo para mejorar la eficiencia y la estabilidad.

Por el hecho de poseer el token LDO, las personas tienen derechos de voto dentro de la Lido DAO. Cuantos más tokens tenga un individuo bloqueados dentro del smart contract de votación, más poder de decisión tendrá.

El token LDO se puede adquirir en exchanges descentralizados como Uniswap, Sushiswap, 1inch o Paraswap, entre otros.

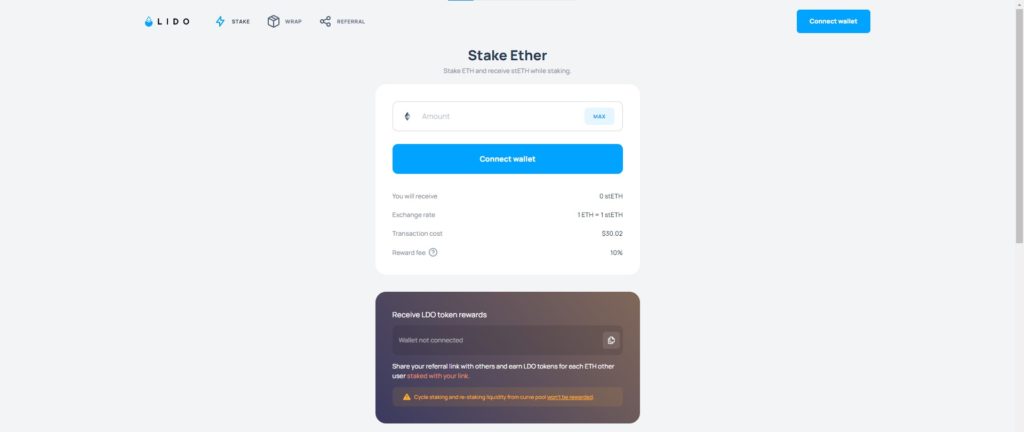

¿Cómo depositar en Lido para hacer staking de Ethereum?

El proceso para hacer staking de ETH con Lido es muy rápido e intuitivo. Lo primero que debes hacer es ir a la siguiente página: https://stake.lido.fi/

Una vez dentro, deberás seguir los siguientes pasos:

-

- En primer lugar, deberás conectar tu wallet de Ethereum. La más común es Metamask pero el protocolo acepta otras como Coinbase Wallet o Trustwallet.

- Una vez conectado, deberás escoger la cantidad de ETH que quieres poner en staking. Podrás hacerlo todo de una vez o en lotes más pequeños, pero ten en cuenta que cada transacción tiene asociadas las comisiones de la red Ethereum.

- Posteriormente, deberás aceptar la transacción en tu wallet.

- Una vez aceptada la transacción, se iniciará el proceso. Tus ETH serán enviados al smart contract que gestiona los depósitos para luego ser convertidos en staking. A cambio, recibirás los tokens stETH equivalentes (1:1, si metes 1,5 ETH recibirás 1,5 stETH).

- Podrás utilizar los tokens stETH como si fueran ETH, de forma que podrás usarlos en otros productos que se hallen dentro del ecosistema DeFi.

¿Qué puedo hacer con los stETH?

Integraciones con DeFi

Tal y como comentábamos anteriormente, uno de los aspectos más interesantes de la propuesta de valor de Lido es el derivado tokenizado que nos ofrece: el stETH.

Se trata de un token que nos ofrece liquidez mientras tenemos nuestros ETH generando rendimiento en el staking, lo cual hace que sea doblemente interesante.

De hecho, es probable que uno de los puntos críticos para el crecimiento y adopción de Lido sean las integraciones del token stETH en el ecosistema DeFi. Dicho de otra manera, el equipo de Lido tiene que trabajar para que sus usuarios tengan muchas opciones para generar rendimientos con los stETH.

Pool de liquidez ETH-stETH en Curve

Quizás la integración más prominente hasta la fecha sea la pool stETH-ETH creada en el protocolo Curve. Esto permite a los usuario intercambiar el token stETH por ETH aprovechando el bajo slippage que tiene Curve en los intercambios de activos ‘similares’.

La pool tiene, a día de hoy, más de 5.000 millones de dólares y cuenta con más de 720.000 stETH como reserva.

Otras integraciones

Además de Curve, Lido ha hecho colaboraciones con DiversiFi, ARCX y 1inch.

Además de proveer liquidez y estructura para favorecer los intercambios, Lido está trabajando para convertir el stETH en un activo usado como colateral. A día de hoy, se puede usar como colateral en mercados relativamente pequeños como el Inverse Finance’s de Anchor o varias pools en Rari Capital Fuse.

Sin embargo, las propuestas más interesantes (en términos de tamaño de mercado) que hay sobre la mesa son el listado del stETH en Aave (préstamos) y la posibilidad de que se habilite como colateral en Maker.

¿Es seguro Lido? ¿Qué riesgos tiene?

Como en toda nueva tecnología, Lido puede tener riesgos asociados.

Seguridad de contrato inteligente

Existe un riesgo inherente de que Lido pueda contener una vulnerabilidad o error de contrato inteligente. Para minimizarlo, el código Lido es de código abierto (cualquiera lo puede ver), auditado y cubierto por un extenso programa de recompensas por errores para minimizar este riesgo.

ETH 2.0 – Riesgo técnico

Lido está construido sobre tecnología experimental en desarrollo activo, y no hay garantía de que ETH 2.0 se haya desarrollado sin errores. Cualquier vulnerabilidad inherente a ETH 2.0 conlleva un riesgo de pérdida, así como un riesgo de fluctuación en el stETH.

ETH 2.0 – Riesgo de adopción

El valor de stETH se basa en las recompensas de staking asociadas con la cadena de bloques de Ethereum. Si ETH 2.0 no alcanza los niveles requeridos de adopción, podrían ocurrir fluctuaciones significativas en el valor de ETH y stETH.

Riesgo de gestión de claves DAO

El ETH gestionado a través del Lido DAO se mantiene en múltiples cuentas respaldadas por un esquema de múltiples firmas para minimizar el riesgo de custodia. Si los custodios pierden sus acciones clave, son pirateados o se vuelven deshonestos, los fondos corren el riesgo de bloquearse.

Reducir el riesgo

Los validadores de ETH 2.0 corren el riesgo de imponer multas, con hasta el 100% de los fondos apostados en riesgo si los validadores no validan las transacciones. Para minimizar este riesgo, Lido apuesta por múltiples operadores de nodos profesionales y de buena reputación con configuraciones heterogéneas, con una mitigación adicional en forma de fondo de cobertura que se paga con las tarifas de Lido.

stETH riesgo de precio

Los usuarios se arriesgan a un precio de intercambio de stETH, que puede ser más bajo que su valor inherente debido a las restricciones de retiro en Lido, lo que imposibilita el arbitraje y el mercado libre de riesgos.

Lido DAO tiene como objetivo mitigar los riesgos anteriores y eliminarlos por completo en la medida de lo posible. A pesar de esto, es posible que todavía existan.

Conclusión

Ahora que entendemos cómo funciona el protocolo, podemos ver el valor que Lido brinda a los usuarios.

Para empezar, aumenta enormemente la accesibilidad del staking de Ethereum sin custodia. Como sabemos, hacerlo por uno mismo es difícil para los usuarios no técnicos. Además hay riesgo de que nos equivoquemos en la gestión, pudiendo incurrir en multas y pérdidas de nuestros fondos.

Lido simplifica el staking de ETH para que sea tan fácil como usar cualquier otro protocolo DeFi, transfiriendo el riesgo técnico y de pérdida a operadores de clase mundial. Es importante destacar que, debido a la puesta en común de los fondos de los usuarios, los titulares con menos de los 32 ETH necesarios para ejecutar un validador ahora pueden hacer staking de Ethereum y disfrutar de los ingresos pasivos que ofrece la Beacon Chain.

A través de stETH, los usuarios de Lido podemos obtener rendimientos de participación, mantener la participación en la red y también desbloquear el valor de nuestros tokens. En otras palabras, stETH se puede utilizar como garantía para otros protocolos DeFi, mejorando drásticamente la utilidad de su posición apostada.

Lido se ha convertido en un protocolo muy interesante, inclusivo y líder dentro del sector de servicios de staking. Como siempre digo, es importante tener en cuenta que el sector DeFi es un sector muy experimental y eminentemente técnico, por lo que siempre hay que tener en cuenta que existen riesgos inherentes desconocidos.

porque no se encuentra información sobre el equipo

[…] LIDO FINANCE: EL GUARDIÁN DE LA DESCENTRALIZACIÓN ETH 2.0 […]

Interesante el artículo, todo nos ayuda a entender el mundo defi para personas que aún no estamos muy involucradas.

Gracias

así es, esperamos que hayas aprovechado mucho esta información