Cómo ha sido el desempeño de las DeFi en la actualidad

¿Recuerdas el verano de 2020?

Sin duda fue un tiempo donde a nivel mundial se originó una pandemia por el (COVID-19), además de los Bloqueos. ¡Pero también fue el primer verano de las Finanzas Descentralizadas (DeFi) !

Posteriormente, todo el 2022 fue un largo criptoinvierno, pero, en la actualidad parece que las cosas están cambiando para empezar a mejorar. En este artículo te mostraré mi análisis:

- Invierno DeFi en números: las métricas detrás del mercado bajista.

- El estado de DeFi ahora: ¿Qué protocolos siguen en pie?

- Los problemas que aquejan a DeFi: ¿Qué se debe mejorar?

- El futuro de DeFi: temas que podrían generar el próximo crecimiento de DeFi.

Invierno DeFi en números

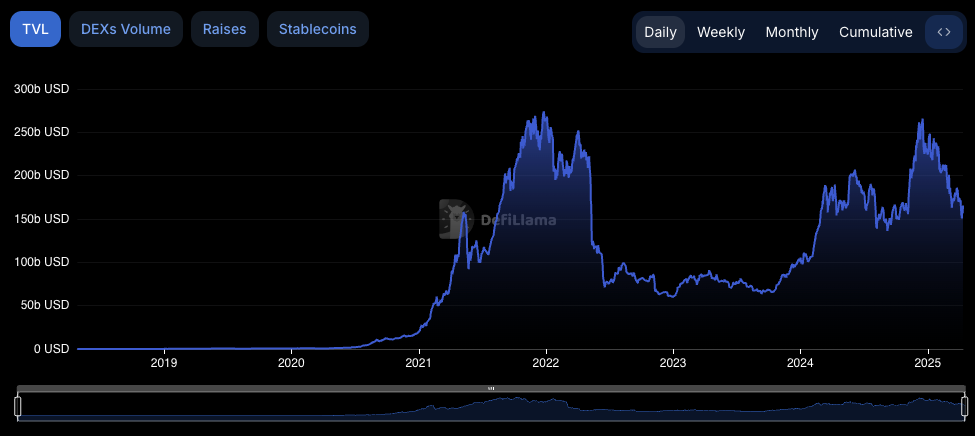

No se puede endulzar la fea verdad: DeFi estuvo mal. Muchas métricas lo confirman. El más simple es mirar el valor total bloqueado (TVL) en DeFi. Desde principios de 2022, el sector fue perdiendo el 75% de su valor total bloqueado:

El comienzo de 2023 trajo un pequeño repunte en TVL. Actualmente hemos visto un gran aumento y estamos en caída.

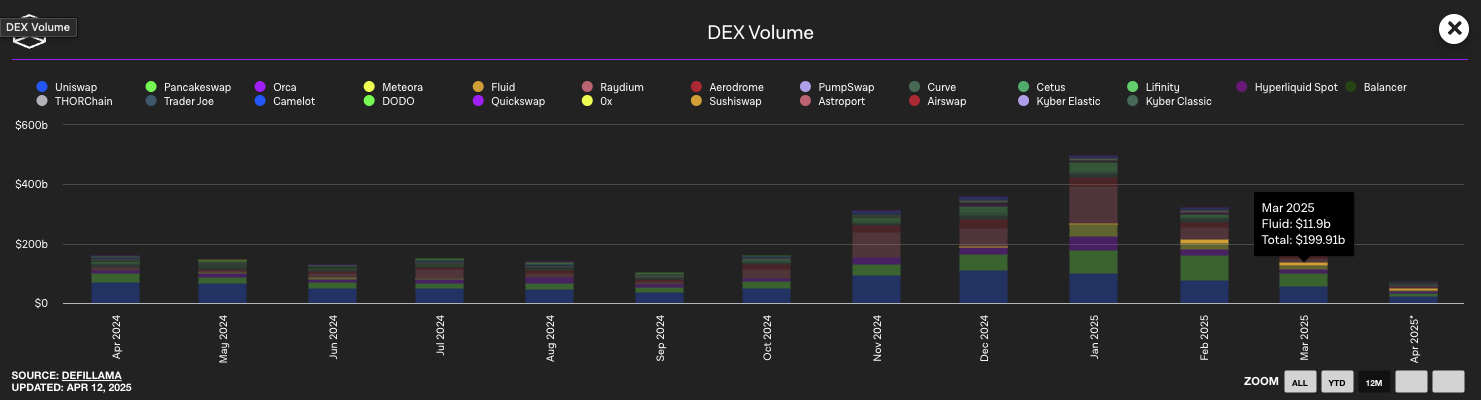

Te enseñaré el por qué se debe eso, pero también vale la pena mirar otra métrica: el volumen en DEX. Los intercambios descentralizados se consideran la vertical más prometedora en DeFi. Pero incluso ellos no escaparon del viento helado del invierno DeFi:

Demasiado para las malas noticias. También hay buenas noticias.

Tarifas de Ethereum.

Gracias a las cadenas de capa dos que toman transacciones de la red principal (Arbitrum , Optimism , Polygon ) y las cadenas de aplicaciones ( dYdX ), las tarifas de transacción de Ethereum han disminuido drásticamente.

La escalabilidad de Ethereum en 2023 se proyectó con más actualizaciones después de «The Merge» (la fusión) y mayores flujos de capital a L2. A medida que las cadenas de bloques se vuelven más integradas, las DApps se vuelven más accesibles (y más baratas de usar), incluso si no se ejecutan en la red principal de Ethereum. Además, la relación de capitalización de mercado de DeFi a ETH fue rebotando en un nivel de soporte crucial.

Suele ser complicado saber cuándo se ha llegado al punto más bajo en el valor de algo, pero algunos piensan que DeFi ya ha alcanzado su mínimo y podría comenzar a mejorar. El volumen de negociación al contado en DEX lo indica.

Incluso durante las frías condiciones invernales de DeFi en 2022, el volumen al contado en los exchanges descentralizados se ha mantenido firme. Eso es un buen augurio para el futuro cuando el capital regrese a DeFi, especialmente considerando cuán gravemente golpeado CeFi en el mercado bajista.

Entonces, los números se ven mal, pero hay razones para ser optimistas. Pero, ¿quién sigue en DeFi?

El estado de DeFi ahora

El estado de DeFi ahora se puede resumir con bastante facilidad: ¿dónde están todos?

Ok, no es tan malo. Pero puede contar los protocolos DeFi relevantes con los dedos de una mano:

- Uniswap: sigue siendo el DEX más grande.

- Curve: haciendo lo suyo, intercambiando monedas estables.

- Aave: desarrollando varios proyectos interesantes.

- Synthetix: todavía construyendo esos activos sintéticos.

- dYdX / GMX: compitiendo por el trono de intercambios de derivados descentralizados.

Claro, se están construyendo muchos más protocolos en las trincheras, pero estos son los más relevantes. Cubramos los derivados de staking líquidos de ETH por separado.

Uniswap, por ejemplo. El DEX líder en el mercado sigue reinando porque nadie más puede competir. Rivales como Sushiswap están ocupados con problemas internos y no pueden competir con sus propuestas de valor. Uniswap sigue siendo el único protocolo DeFi de mil millones de dólares gracias a su capacidad para proporcionar liquidez concentrada y su enfoque en los requisitos de capital de trabajo. Aunque Messari estima que los bots generan el 70 % de todo el volumen de la red, esto también es una ventaja para Uniswap. La red puede admitir una tasa de aceptación más baja para los LP, lo que aumenta el valor de tesorería de UNI.

Curve retiene una participación estable del 10-15% del volumen DEX, alcista o bajista. Aunque la narrativa de Curve Wars se ha calmado un poco, el intercambio tiene una propuesta de valor única y no ha cedido ninguna participación de mercado a los competidores (realmente no hay ninguno).

Aave tiene dos cartas de triunfo bajo la manga. Su stablecoin descentralizada GHO y Lens Protocol.

GHO será una moneda estable con respaldo criptográfico garantizada con posiciones de deuda en otros protocolos. Por ejemplo, es posible que desees sacar provecho de una oportunidad de arbitraje, pero no quieres tener tu capital inmovilizado. GHO te permitirá vender la posición de la deuda a Aave y liberar tu capital de inmediato.

“Las monedas estables nativas del protocolo son una narrativa emergente en 2023. @AaveAave está lanzando su moneda estable $GHO en un futuro (muy) cercano. He aquí por qué es importante y lo que necesita saber”.

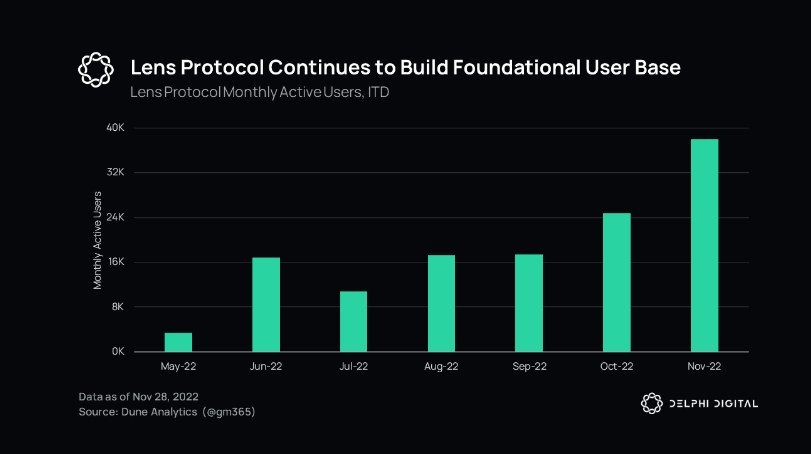

Lens Protocol es un gráfico social descentralizado que permite a los usuarios poseer sus datos a través de NFT. Su base de usuarios es pequeña, pero crece constantemente:

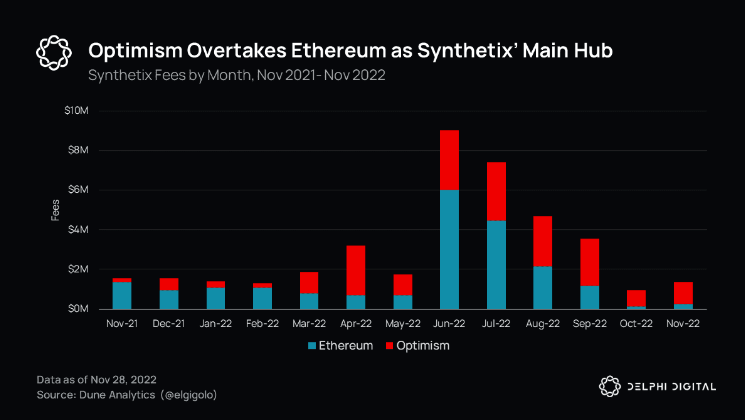

Synthetix es otro «bluechip DeFi» que tuvo un fuerte impulso durante el verano DeFi. La exageración en torno a sus activos sintéticos se ha calmado desde entonces, pero el protocolo aún se está construyendo. Pronto se lanzará una versión v3, y el protocolo ha encontrado un nicho en Optimism:

Finalmente, dYdX y GMX son dos contendientes notables por la corona del intercambio de derivados descentralizados. dYdX tiene una ventaja masiva y controla alrededor del 80 % del mercado derivado de DEX, pero GMX fue uno de los tokens con mejor rendimiento de 2022 y sigue ganando terreno. Estos protocolos todavía están ahí. Pero, ¿qué problemas aquejan al sector en su conjunto?

Problemas que plagan DeFi

Hay tantas cosas que van mal en DeFi que es difícil saber por dónde empezar. Alerta de Debbie Downer entrante. Tal vez sea mejor comenzar con lo que los expertos consideran un problema. Delphi Digital identificó cuatro problemas principales en un informe en Year Ahead for DeFi:

- Todos los productos DeFi con tracción son primitivos basados en la especulación

- La incorporación de nuevos usuarios es un proceso engorroso que requiere una educación profunda.

- Retener a los usuarios de manera sostenible es un desafío en sí mismo

- La UX general del espacio está lejos de ser ideal.

Abordemos esos uno por uno.

La naturaleza especulativa de DeFi es una bendición y una maldición. Una bendición porque los golpes de dopamina son fáciles de vender. Pero también es una maldición porque la mayor parte de DeFi tiene poca o ninguna utilidad en el mundo real. La especulación tiende a hacer más ricos a los ricos. Unos pocos afortunados «lo logran», pero muchos apuestan más de lo que pueden permitirse perder cuando intentan lograrlo.

Esto se debe a que, hasta ahora, DeFi solo puede garantizar mediante seguridad económica (= garantía), pero no legal (= regulación, leyes) o seguridad social (= verificación de crédito). Automatizar la colateralización es lo más fácil y la sobrecolateralización permite especular a aquellos que ya tienen dinero.

La incorporación de usuarios a la criptografía es fácil. Para eso están todos esos anuncios elegantes y patrocinios en deportes, estadios, etc. Pero incorporar usuarios a DeFi no es nada fácil. ¿Alguna vez has intentado explicar un front-end de DeFi a un usuario de Fintech con poca experiencia?

Simplemente llevar tu dinero a un DEX y comprender que no habrá nadie que te ayude cuando te pase algo, es todo un logro. La incorporación debe ser mucho más fácil. Sin fricciones.

Digamos que un Protocolo Moonlambo ficticio incorporó a los usuarios, y están felizmente especulando y apostando. Es mejor que el protocolo tenga algunos tokens ponzi muy buenos para retener a esos usuarios. Porque una vez que esos usuarios aprenden a usar DeFi, se vuelven bastante exigentes.

Ahí es donde entran todas las locas valoraciones de FDV y desbloqueos de tokens. Son simplemente un mecanismo para sobornar a los usuarios para que permanezcan leales. El costo de cambiar es cero en criptografía. La lealtad a la marca no existe fuera del tribalismo blockchain. Dado que los productos suelen ser copias al carbón entre sí, la retención de usuarios es un problema enorme.

Y luego está la UX. DeFi UX carece de intercambios de billetera nativos, interfaces de usuario intuitivas, mejor administración de cuentas y alrededor de tres docenas de otras cosas que se consideran normales para las aplicaciones Fintech regulares. La UX y la falta de interfaz móvil para DeFi es probablemente el factor más importante que movería la aguja hacia la adopción masiva.

¡Y eso no es todo!

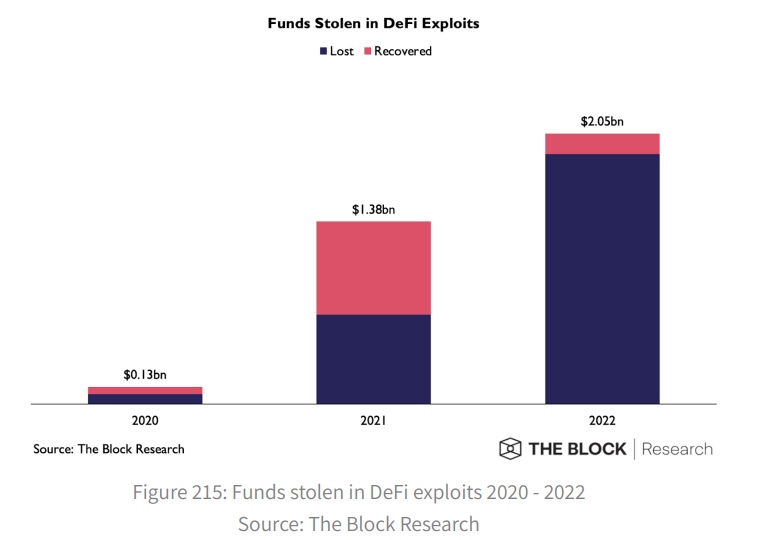

Considera los hacks en DeFi, que crecen en volumen cada año:

Según The Block, solo se recuperó el 7,6% del volumen pirateado. No es de extrañar entonces que los miembros del Congreso consideren que DeFi es el sector de criptografía más riesgoso. Eso es injusto, pero es difícil culparlos por no entender una tecnología nueva y compleja. Es posible que DeFi haya esquivado una bala con el colapso de FTX ya que SBF estaba presionando para que se aprobara el DCCPA (uno de los proyectos de ley sobre criptomonedas en el Congreso).

Teniendo en cuenta todos estos problemas, ¿hay alguna razón para ser optimista con DeFi? Vamos a averiguar…

El futuro de DeFi

DeFi tiene muchos problemas, pero también tiene mucho potencial.

Algunas de las ventajas inherentes de DeFi sobre CeFi son:

- Es de auto custodia: los usuarios siempre tienen control sobre sus activos.

- No tiene permiso: no puede ser bloqueado (bueno, al menos con una VPN).

- Es inmutable: el código no puede ser alterado.

- Es transparente: el código es transparente y funciona de la misma manera para todos.

Con eso y las métricas de liquidez de fondo en mente, veamos algunas narrativas futuras para DeFi.

Activos del mundo real

Los activos del mundo real que vienen en cadena se están convirtiendo en una cosa. Tal vez no exactamente de la forma en que las criptomonedas esperaban que fuera (como activos tokenizados), pero la garantía del mundo real ahora respalda una buena parte de DAI:

Además, Aave se está asociando con BlockTower Credit, un fondo de crédito institucional, para llevar a la cadena operaciones de préstamos garantizados por un valor de USD 220 millones. BlockTower es responsable de supervisar la incorporación, ejecución y mantenimiento de los activos y retiene una parte considerable de los fondos de Maker. Existen riesgos al garantizar activos del mundo real en la cadena, particularmente en un evento de liquidación. Sin embargo, la asociación estratégica supera los riesgos (o eso cree Aave).

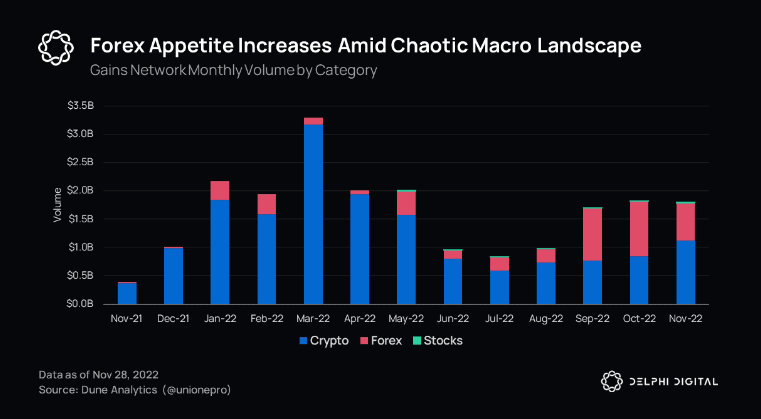

Y luego están otros activos del mundo real como acciones sintéticas y divisas. Gains Network ha visto un mayor interés en el comercio de divisas:

Forex se puede incorporar a la cadena a través de oráculos o monedas estables que no sean dólares. De cualquier manera, el mercado parece tener apetito, por lo que no debería sorprenderse de ver más de eso en el futuro cercano.

DEX

Los intercambios descentralizados tienen vientos de cola gracias a las espectaculares implosiones de varias instituciones CeFi en 2022. Esto queda claro en la relación estable de comercio al contado en DEXes vs CEXes. Esto tiene sentido. Los fondos en DeFi no pueden malversarse, pero aún falta la experiencia del usuario. Si los intercambios descentralizados pueden encontrar una manera de atraer a los creadores de mercado de las plataformas centralizadas y ofrecerles una forma de aportar capital en el modelo familiar de cartera de pedidos, los DEX se convertirían en una competencia real. Los AMM todavía dominan el mercado por ahora:

Esto puede cambiar y con la escalabilidad de Ethereum, los intercambios descentralizados serán solo más baratos y fáciles de usar.

Cadenas de Aplicaciones

Las cadenas de aplicaciones y las cadenas de bloques específicas de DeFi como SEI son otra narrativa para observar. dYdX, el DEX derivado que se ejecuta en su propia cadena de bloques, generó un 50 % más de ingresos que GMX a pesar de que GMX duplicó las tarifas de dYdX. Las cadenas de aplicaciones pueden cambiar las reglas del juego para DeFi. Middleware como EigenLayer debería facilitar enormemente su desarrollo.

Préstamos sin garantía

Los préstamos sin garantía son el elefante en la habitación que puede ser demasiado grande para abordar. Las finanzas descentralizadas lo necesitan para rivalizar con las finanzas tradicionales. Pero tal vez DeFi no quiera rivalizar con TradFi en este sentido. Competir en los riesgos de contraparte y liquidez tiene poco sentido ya que las plataformas centralizadas tienen una ventaja competitiva inherente allí. Pero competir por la transparencia tiene sentido. Si los prestamistas de DeFi saben a dónde va su dinero y los perfiles de riesgo de los prestatarios, los préstamos sin garantía tienen una oportunidad. Escalarlo, sin embargo, sigue siendo un dolor.

Los préstamos de margen deben ser resistentes a Sybil (sin ataques de spam), sistémicamente seguros (un préstamo no arruina todo el sistema) y deben tener incentivos sólidos (la gente realmente quiere usarlo). Con el diseño correcto, eso puede funcionar. Sin embargo, los préstamos de margen aún deben estar garantizados por garantías legales y/o sociales. Los inicios de sesión biométricos y los gráficos sociales harán que los nativos de las criptomonedas reboten en las paredes, pero podrían ser necesarios para escalar este producto. Independientemente, siempre habrá una compensación entre la eficiencia del capital y la seguridad del prestamista.

Mejoras de experiencia de usuario

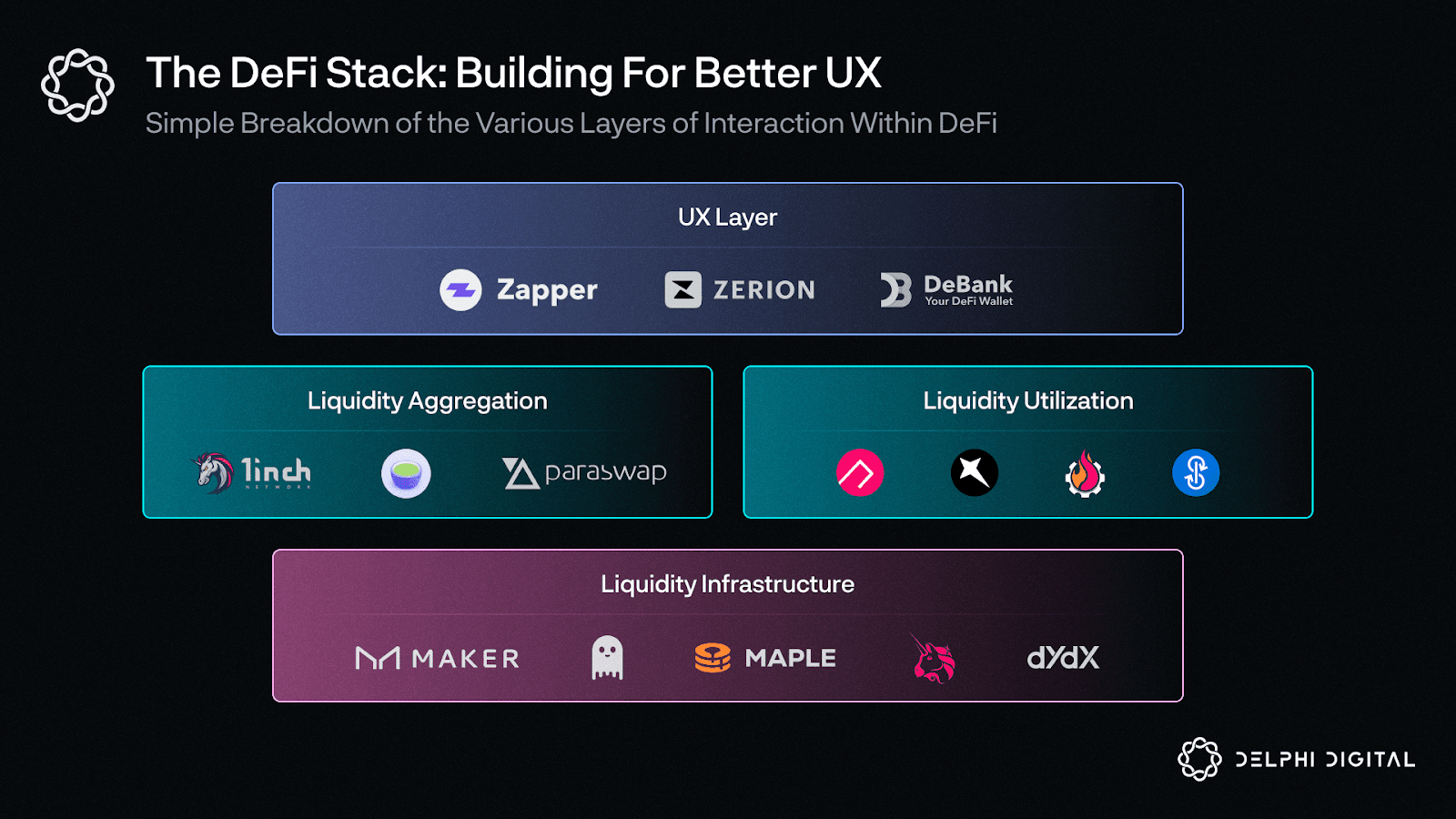

Delphi Digital sugiere que las aplicaciones DeFi no deberían ser en realidad el producto orientado al cliente. En todo caso, deberían ser las capas de back-end y UX y los agregadores de liquidez deberían construir sobre ellos:

Esta dApps de «infraestructura de liquidez» proporciona a los usuarios una ejecución eficiente de sus actividades. Mientras tanto, las capas de UX proporcionan el acceso y la interacción reales. Delphi sugiere una aplicación todo en uno que podría ser semicentralizada, con la empresa que posee solo una de las claves multi-sig. Los usuarios podrán acceder a:

- Intercambios simples a través de agregadores DEX.

- Replantear ETH a través de Lido/Rocket Pool.

- Acceso a servicios automatizados de provisión de liquidez.

- Bajo apalancamiento a través de los mercados monetarios.

- Alto apalancamiento a través de productos más riesgosos.

- Potencialmente derivados y opciones para usuarios avanzados.

El único problema puede ser la monetización real porque a los usuarios de criptomonedas no les gusta pagar por cosas. Una tarifa de suscripción probablemente sería indignada. Aun así, la UX es un problema que necesita una solución urgente.

Derivados de participación líquida de ETH

Hay una guía definitiva para ETH Liquid Staking en 2023, así que hay que ser breve. Incluso después de desbloquear los retiros de staking de ETH, los derivados de staking líquidos no van a ninguna parte. En todo caso, solo se volverán más prominentes. Definitivamente espere la integración de protocolos que ofrecen LSD con la infraestructura DeFi más amplia.

Conclusión

Parece que nos estamos acercando al final del invierno DeFi. La nieve se está derritiendo lentamente, y al menos podemos ver el horizonte después de que la tormenta de nieve haya retrocedido.

Pero, ¿cuánto falta para el próximo verano de DeFi? ¿Y será tan emocionante y agradable como el último?

Eso depende del mercado en su conjunto. Una segunda ola de verano de DeFi parece completamente posible, aunque predecir cuándo llegará no lo es. Mientras tanto, mantén tu chaqueta de invierno puesta, porque esto aún no ha terminado.